科技改變生活 · 科技引領(lǐng)未來(lái)

科技改變生活 · 科技引領(lǐng)未來(lái)

(報(bào)告出品方/作者:東北證券,陳俊杰)1.鉀肥供給寡頭壟斷,未來(lái)產(chǎn)能增長(zhǎng)溫和1.1.鉀肥資源全球寡頭壟斷,國(guó)內(nèi)行業(yè)集中度提高鉀肥資源全球頭部壟斷。全球70%以上鉀肥資源分布在北美、俄羅斯,鉀肥出口量及定價(jià)幾乎壟斷在幾家頭部生產(chǎn)商中。2008

(報(bào)告出品方/作者:東北證券,陳俊杰)

1. 鉀肥供給寡頭壟斷,未來(lái)產(chǎn)能增長(zhǎng)溫和

1.1. 鉀肥資源全球寡頭壟斷,國(guó)內(nèi)行業(yè)集中度提高

鉀肥資源全球頭部壟斷。全球 70%以上鉀肥資源分布在北美、俄羅斯,鉀肥出口量 及定價(jià)幾乎壟斷在幾家頭部生產(chǎn)商中。2008 年以前全球鉀肥貿(mào)易一直受兩大鉀肥貿(mào) 易集團(tuán)控制,分別是由加鉀(Potash Crop of Saskatchewan)、加陽(yáng)(Agrium)、美 盛(Mosaic)公司組成的加拿大 Canpotex 公司聯(lián)盟,掌握全球 37%的鉀肥市場(chǎng)份額, 以及俄羅斯烏拉爾鉀肥(Uralkali)、白俄羅斯鉀肥(Belaruskali)和西爾維尼特(Silvinit) 三者聯(lián)合而成的 BPC,掌控全球超過(guò) 34%的鉀肥市場(chǎng)份額。上述兩大集團(tuán)此前形成 價(jià)格聯(lián)盟,將鉀肥價(jià)格控制在遠(yuǎn)高于企業(yè)生產(chǎn)成本的價(jià)格水平。2011 年 Uralkali 與 Silvinit 合并,烏鉀總產(chǎn)量翻番。2013 年烏鉀宣布退出與白鉀組成的 BPC 聯(lián)盟,自 此“增量增產(chǎn)”、“搶占份額”成為各鉀肥供應(yīng)商的首選策略,國(guó)際鉀肥供應(yīng)增速 遠(yuǎn)超需求增速,鉀肥價(jià)格進(jìn)入下行周期。在鉀肥價(jià)格低背景下,2016 年 9 月加鉀和 美盛首次提出合并,2018 年 1 月合并完成,成立 Nutrien 公司。

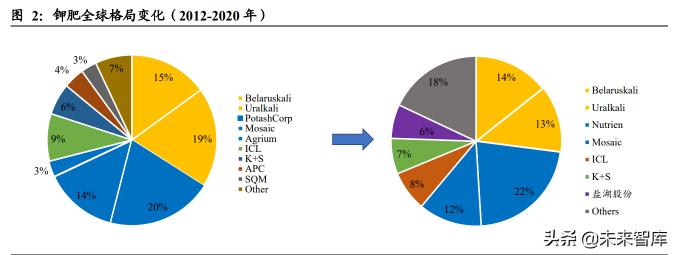

全球格局壟斷持續(xù),國(guó)內(nèi)行業(yè)集中度提升。伴隨聯(lián)盟破裂以及中國(guó)龍頭企業(yè)、K+S 等二梯隊(duì)企業(yè)產(chǎn)能的擴(kuò)張,全球鉀肥行業(yè)產(chǎn)能 CR5 從 2012 年的 77%下降至 2020 年 的 69%,仍處于壟斷格局。但鉀肥巨頭之間協(xié)同定價(jià)、“按需定產(chǎn)”閑置部分產(chǎn)能 的策略不復(fù)存在,鉀肥市場(chǎng)更加由市場(chǎng)供需結(jié)構(gòu)決定。同時(shí)國(guó)內(nèi)行業(yè)隨著頭部企業(yè) 的擴(kuò)產(chǎn),行業(yè)集中度進(jìn)一步提高,產(chǎn)能 CR5 從 2013 年 89%上升到 2020 年 91%, 國(guó)際話(huà)語(yǔ)權(quán)增強(qiáng)。

1.2. 綠地項(xiàng)目投產(chǎn)難度大,棕地項(xiàng)目擴(kuò)產(chǎn)不確定

綠地項(xiàng)目進(jìn)度不及預(yù)期。綠地項(xiàng)目即沒(méi)有采礦作業(yè)歷史的項(xiàng)目,類(lèi)似于“新建”, 而棕地項(xiàng)目指以前發(fā)生過(guò)開(kāi)采活動(dòng)或在已知開(kāi)采區(qū)域的項(xiàng)目,類(lèi)似于“擴(kuò)建”。由于地質(zhì)條件的復(fù)雜性和多樣性,鉀肥礦山開(kāi)采模式普適性較低,采礦深度和難度的 差異性使得綠地項(xiàng)目在建成后產(chǎn)能投放進(jìn)度往往低于預(yù)期。據(jù) K+S,自 2006 年至 今,計(jì)劃或者已經(jīng)早期開(kāi)發(fā)階段的項(xiàng)目共接近 160 個(gè),而在 2025 年之前有較大可 能性實(shí)施的項(xiàng)目只有 6 個(gè),最后能成功達(dá)產(chǎn)的項(xiàng)目只剩 2 個(gè)。

綠地項(xiàng)目資本要求高。要使一個(gè)新建的傳統(tǒng)礦山投產(chǎn),不僅前期 EPC(Engineering、 Procurement、Construction,工程總承包)談判、融資和貿(mào)易投入時(shí)間長(zhǎng),后期從建 設(shè)到落地投產(chǎn)也同樣存在較長(zhǎng)開(kāi)發(fā)周期。相較于磷肥和氮肥,開(kāi)發(fā)一個(gè)年產(chǎn)能 200 萬(wàn)噸的鉀肥礦山至少需要 7 年時(shí)間,而持續(xù)的資本投資是保障礦山開(kāi)采項(xiàng)目穩(wěn)定運(yùn) 行的根本。以 200 萬(wàn)噸氯化鉀項(xiàng)目為例,含基礎(chǔ)設(shè)施建設(shè)的綠地項(xiàng)目單個(gè)成本高達(dá) 38-51 億美元。因此,除現(xiàn)有已經(jīng)投產(chǎn)的棕地項(xiàng)目擴(kuò)產(chǎn)外,新的供應(yīng)受到時(shí)間和資本 嚴(yán)重限制,鉀肥綠地項(xiàng)目新增困難。

現(xiàn)有棕地項(xiàng)目存關(guān)停隱患,未來(lái)鉀肥產(chǎn)能增速溫和。現(xiàn)有鉀肥棕地項(xiàng)目受巨頭主觀 調(diào)節(jié)市場(chǎng)供應(yīng)及客觀鹵水倒灌影響,開(kāi)工不穩(wěn)定。Nutrien 于 2019 年 9 月至 12 月暫 時(shí)關(guān)閉 Allan,Lanigan 和 Vanscoy 礦山,在 11 月加拿大鐵路罷工期間,還暫時(shí)關(guān)閉 了兩周 Rocanville 礦,又將 Vanscoy 礦的關(guān)閉時(shí)間延長(zhǎng)至 2020 年 1 月底。同年 Mosaic 關(guān)閉了 Colonsay 礦并短暫關(guān)閉了 Esterhazy 的 K1、K2 礦。

2019 年秋季 Nutrien 和 Mosaic 鉀肥減產(chǎn)共約 330 萬(wàn)噸。2021 年 6 月 Mosaic 宣布,鹵水加速倒灌導(dǎo)致 Esterhazy的 K1、K2礦井提前 9 個(gè)月緊急關(guān)停,同時(shí) Mosaic 計(jì)劃重啟閑置的 Colonsay 鉀礦,以抵消 K1、K2 礦井提前關(guān)閉造成的部分生產(chǎn)損失。而從 2021 年 7 月到 2022 年 3 月的過(guò)渡期內(nèi),Mosaic 預(yù)計(jì)其鉀肥產(chǎn)量將減少約 100 萬(wàn)噸。由于運(yùn)營(yíng)成本高、 儲(chǔ)量壽命短和鹵水管理昂貴等問(wèn)題,高成本產(chǎn)能和老舊枯竭礦山正在逐步關(guān)閉,意 味著部分產(chǎn)能退出。而新項(xiàng)目因?yàn)榇罅繒r(shí)間和資本成本的需求壁壘多次宣布推遲, 使得 2015-2025 年鉀肥產(chǎn)能年增速?gòu)?5.76%放緩至 1.37%。根據(jù)現(xiàn)有項(xiàng)目計(jì)劃,2025-2030 年鉀肥產(chǎn)能年增速將進(jìn)一步放緩。

2. 農(nóng)產(chǎn)品處于強(qiáng)景氣周期,鉀肥迎量?jī)r(jià)齊升

2.1. 農(nóng)產(chǎn)品景氣中鉀肥需求彈性更大

氯化鉀下游應(yīng)用領(lǐng)域廣泛,農(nóng)業(yè)為主要領(lǐng)域。鉀肥主要品類(lèi)包括 MOP(氯化鉀)、 SOP(硫酸鉀)、SOPM(硫化鎂鉀)等,MOP 市場(chǎng)規(guī)模占比接近 90%。MOP 中 90% 以上用作肥料,20%可直接應(yīng)用于田地,大部分制成復(fù)合肥和硫酸鉀、硝酸鉀等其 他衍生肥料。非肥料MOP中70%主要作為氫氧化鉀及其他重要化學(xué)品的生產(chǎn)原料, 剩余 30%可直接使用于重工業(yè)、動(dòng)物營(yíng)養(yǎng)、低鈉食鹽、水軟化劑和冰融化劑等領(lǐng)域。

鉀肥可促使作物生長(zhǎng)健壯,莖稈粗硬,增強(qiáng)病蟲(chóng)害和抗倒伏能力,促進(jìn)糖分和淀粉的 生成,所以廣泛應(yīng)用于水果蔬菜、玉米、大豆的種植。世界各國(guó)農(nóng)作物鉀肥消費(fèi)結(jié) 構(gòu)不同,前十國(guó)家用量占比超全球鉀肥總用量 50%。中國(guó)是全球最大鉀肥消費(fèi)國(guó), 占比24.4%,其中中國(guó)果蔬鉀肥消費(fèi)占比達(dá)12%。巴西鉀肥消費(fèi)量第二,占比16.1%, 其中巴西大豆消費(fèi)占比為 8%;美國(guó)鉀肥消費(fèi)量居于第三位,占比 13.7%,美國(guó)玉米 消費(fèi)占比達(dá) 6%。從作物分類(lèi)角度來(lái)看,水果蔬菜用量占比最大為 19.1%,其次是玉 米和大豆。各作物鉀肥適宜用量略有差別,玉米、大豆等大田作物對(duì)比水果蔬菜每 畝鉀肥適宜用量較低。

化肥需求對(duì)農(nóng)產(chǎn)品種植收益的敏感性高于農(nóng)藥。2019 年肥料成本在我國(guó)玉米、大豆、小麥總成本中占比分別為 13.3%, 6.7%和 15.2%,相較于農(nóng)藥,肥料成本占農(nóng)作物總成本權(quán)重較高。而化肥作用為提 升糧食畝產(chǎn),故農(nóng)產(chǎn)品種植收益提升在提高農(nóng)戶(hù)化肥負(fù)擔(dān)能力同時(shí)刺激農(nóng)戶(hù)擴(kuò)大種 植面積和提升糧食畝產(chǎn)意愿。故在農(nóng)產(chǎn)品種植收益提升周期,化肥需求的敏感性高 于農(nóng)藥。

鉀肥相較于磷肥、氮肥量?jī)r(jià)彈性更大。由于鉀肥主要作用是增產(chǎn)和抗倒伏,相較于 氮肥、磷肥剛需屬性較弱,但農(nóng)作物種植收益提升帶動(dòng)農(nóng)民增產(chǎn)意愿更強(qiáng),對(duì)于鉀 肥的需求提振更明顯。故在農(nóng)產(chǎn)品景氣周期中,對(duì)比農(nóng)產(chǎn)品價(jià)格變化,鉀肥消費(fèi)量 變化呈現(xiàn)滯后關(guān)系,但較其它肥料,鉀肥總消費(fèi)量及每畝用量中彈性最大。同時(shí)農(nóng) 產(chǎn)品景氣周期中鉀肥、磷肥價(jià)格彈性更突出,鉀肥尤甚。

2.2. 農(nóng)產(chǎn)品迎強(qiáng)景氣周期

農(nóng)產(chǎn)品進(jìn)入強(qiáng)景氣周期。2000 年至今,農(nóng)產(chǎn)品經(jīng)歷了兩輪強(qiáng)景氣周期。(1)2007Q1- 2008Q2,油價(jià)上漲引發(fā)對(duì)生物燃料的需求增加,疊加澳大利亞、烏克蘭和其他主要 谷物出口國(guó)受天氣影響收成不佳以及糧食市場(chǎng)貿(mào)易封鎖,共同推動(dòng)農(nóng)產(chǎn)品價(jià)格沖高。 (2)2010Q2-2012Q4,包括俄羅斯、美國(guó)在內(nèi)的農(nóng)產(chǎn)品主產(chǎn)國(guó)受拉尼娜天氣影響減 產(chǎn),全球糧食和油籽的庫(kù)存使用率降至 2007-08 年水平,疊加金融危機(jī)后世界經(jīng)濟(jì) 反彈,下游畜牧業(yè)對(duì)農(nóng)產(chǎn)品的需求增加推動(dòng)了農(nóng)產(chǎn)品價(jià)格的持續(xù)上漲。

2012 年全球 農(nóng)產(chǎn)品價(jià)格達(dá)到高點(diǎn),之后伴隨農(nóng)產(chǎn)品庫(kù)存水平逐漸提升農(nóng)產(chǎn)品價(jià)格開(kāi)始回落,至 2018 年達(dá)到周期波谷。繼前兩輪強(qiáng)景氣周期之后,2020 年受疫情以及拉尼娜天氣雙 重影響,美國(guó)、巴西等農(nóng)產(chǎn)品主產(chǎn)國(guó)大豆種植延遲,農(nóng)產(chǎn)品去庫(kù)存化加快。疊加糧 食安全保障、經(jīng)濟(jì)復(fù)蘇帶動(dòng)的農(nóng)產(chǎn)品補(bǔ)庫(kù)存,農(nóng)產(chǎn)品價(jià)格急速回升,美國(guó)大豆價(jià)格 創(chuàng)下 7 年來(lái)新高,農(nóng)產(chǎn)品進(jìn)入新一輪的強(qiáng)景氣周期。

原油價(jià)格上漲刺激農(nóng)產(chǎn)品價(jià)格走高。原油價(jià)格上漲,生物替代能源的效益將逐漸體 現(xiàn),進(jìn)而刺激玉米、甘蔗等部分農(nóng)作物新需求,需求體現(xiàn)為價(jià)格走強(qiáng)以及種植面積 擴(kuò)大。從歷史規(guī)律來(lái)看,原油價(jià)格一般領(lǐng)先于農(nóng)作物價(jià)格波動(dòng),原油價(jià)格持續(xù)上漲 或維持高位是支撐或強(qiáng)化農(nóng)產(chǎn)品景氣的有力條件。2020 年 3 月以來(lái)原油價(jià)格見(jiàn)底后 持續(xù)走高,2021 年 9 月 WTI 原油現(xiàn)貨月均價(jià) 71.42 美元/桶,同比上漲 80.31%,今 年原油中樞同比將上一個(gè)臺(tái)階。原油價(jià)格持續(xù)走高,對(duì)農(nóng)化景氣將形成有效支撐。

2.3. 農(nóng)作物種植面積增長(zhǎng)刺激鉀肥需求增量

農(nóng)產(chǎn)品價(jià)格大幅提升意味著農(nóng)民種植收益增加,因此農(nóng)民播種意愿更強(qiáng),反映為次 年種植面積的增長(zhǎng)。當(dāng)前玉米、大豆的種植收益尤為突出,大豆已創(chuàng) 10 年來(lái)收益新 高。逐利心態(tài)會(huì)改變農(nóng)民種植意愿,農(nóng)作物種植結(jié)構(gòu)會(huì)出現(xiàn)相應(yīng)調(diào)整。由于近 幾年玉米、大豆的種植收益領(lǐng)先其它品種,全球玉米、大豆的種植面積占比保持逐年提升,特別是 2019 年以來(lái)玉米、大豆的領(lǐng)先優(yōu)勢(shì)逐步擴(kuò)大,USDA 預(yù)測(cè)的全球玉 米、大豆種植面積占比提升更明顯。全球鉀肥用量分布中玉米、大豆分別占比 14.2% 及 12.3%,農(nóng)作物種植面積的增長(zhǎng)將提供鉀肥需求明顯增量。

全球鉀肥需求向上,部分發(fā)展中國(guó)家仍有提升空間。FAO 數(shù)據(jù)顯示,受全球人均耕 地面積不斷下降以及糧食需求增長(zhǎng)影響,全球鉀肥每畝用量逐年提升。新增需求與 種植面積限制的主要矛盾進(jìn)一步催化主糧單產(chǎn)提高的重要性,糧食剛需屬性將支撐 全球鉀肥需求量繼續(xù)增長(zhǎng)。中國(guó)、印度等糧食需求大國(guó)由于人口的快速增長(zhǎng)導(dǎo)致人 均可耕種面積持續(xù)下降現(xiàn)象更為突出,對(duì)鉀肥需求更為緊迫。部分發(fā)展中國(guó)家如印 尼、泰國(guó)、印度鉀肥畝用量相較于巴西、中國(guó)仍有提升空間,部分發(fā)達(dá)國(guó)家如俄羅 斯、加拿大或存在提升空間。

農(nóng)藥化肥減量增效政策下我國(guó)鉀肥畝用量回落。2015 年農(nóng)業(yè)部制定出臺(tái)《到 2020 年化肥使用零增長(zhǎng)行動(dòng)方案》前,我國(guó)鉀肥每畝用量呈現(xiàn)增長(zhǎng)趨勢(shì)。雙零增長(zhǎng)行動(dòng) 方案實(shí)施后,疊加農(nóng)產(chǎn)品景氣下行,我國(guó)鉀肥畝用量回落,但受有效灌溉面積增長(zhǎng) 以及國(guó)儲(chǔ)補(bǔ)庫(kù)存帶動(dòng),我國(guó)鉀肥表觀消費(fèi)量維持相對(duì)穩(wěn)定,在 1400-1500 萬(wàn)噸范圍 波動(dòng)。

中國(guó)鉀肥需求仍有提升空間。我國(guó)鉀肥在氮磷鉀三大肥料中的施用比例逐步提高, 根據(jù) FAO 數(shù)據(jù),2019 年我國(guó)氮磷鉀平均使用比例為 1:0.384:0.385。相較于我國(guó) 農(nóng)業(yè)部結(jié)合土壤普查結(jié)果提出的氮磷鉀在玉米、小麥、大米、大豆等大田糧食作物 上的提倡施用比例 1∶0.42∶0.42,以及在棕櫚油、油菜籽、水果蔬菜、棉花和糖類(lèi) 等經(jīng)濟(jì)作物上提倡比例 1∶0.50∶0.70,并結(jié)合我國(guó)土壤嚴(yán)重缺鉀的國(guó)情,未來(lái)鉀肥 需求仍有較大提升空間。

2.4. 燃料乙醇需求回暖為新增長(zhǎng)點(diǎn)

燃料乙醇未來(lái)需求加速回暖。燃料乙醇作為石油替代品,其推廣符合全球綠色低碳 經(jīng)濟(jì)變革的要求。多個(gè)國(guó)家計(jì)劃通過(guò)促進(jìn)生物燃料在能源結(jié)構(gòu)中的比重實(shí)現(xiàn)碳減排 目標(biāo)。根據(jù) RenovaBio 法案,到 2030 年巴西燃料乙醇消費(fèi)量將從現(xiàn)在的 300 億升左右增至 500 億升以上;印度新出臺(tái)的生物燃料政策目標(biāo)預(yù)計(jì) 2022 年印度汽油中 乙醇摻混比例提高到 10%。2020 年受疫情影響,地區(qū)封閉造成的農(nóng)產(chǎn)品價(jià)格上漲與 原油價(jià)格的下跌降低了生物化石混合燃料的市場(chǎng)競(jìng)爭(zhēng)力,從而抑制了中國(guó)等地區(qū)生 物燃料的推廣進(jìn)程,也推遲了東盟地區(qū)生物燃料混合率的提高。根據(jù) IEA(國(guó)際能 源署)統(tǒng)計(jì),2019 年全球燃料乙醇產(chǎn)量達(dá)到 1150 億升,2020 年全球產(chǎn)量收縮 14.5% 至 1032 億升,回落至 2017 年產(chǎn)量水平。2021 年伴隨疫情緩和,交通與貿(mào)易逐步恢 復(fù),油價(jià)抬升與政策支持下燃料乙醇供需預(yù)計(jì)將持續(xù)加速恢復(fù)。IEA 預(yù)計(jì) 2021 年燃 料乙醇產(chǎn)量恢復(fù)至 1109 億升,2022 年產(chǎn)量達(dá)到 1140 億升,2023-2025 年平均產(chǎn)量 達(dá)到 1190 億升。

燃料乙醇需求回暖帶來(lái)鉀肥需求增量。目前燃料乙醇原料中,玉米占比 60%,甘蔗 占比 25%,而全球燃料乙醇超過(guò) 80%產(chǎn)能分布于以玉米為主要原料的美國(guó)和以甘蔗 為原料的巴西。玉米、甘蔗均為喜鉀作物,根據(jù)農(nóng)作物鉀肥適宜用量中值計(jì)算,2021 年燃料乙醇產(chǎn)量增量將帶動(dòng) 36.56 萬(wàn)噸氯化鉀新增需求,2022 年將帶動(dòng) 14.72 萬(wàn)噸, 2023-2025 年年均新增 23.74 萬(wàn)噸。

3. 全球鉀肥供需存在錯(cuò)配,整體緊平衡

3.1. 全球鉀肥資源錯(cuò)配,我國(guó)進(jìn)口依存度仍較高

鉀肥資源和需求地區(qū)存在錯(cuò)配。全球鉀肥資源儲(chǔ)量集中。根據(jù) USGS《世界礦產(chǎn)品 摘要 2021》,按氧化鉀當(dāng)量計(jì)算,加拿大、白俄羅斯、俄羅斯、中國(guó)前四個(gè)國(guó)家占 75%,其中中國(guó)占 9.42%。鉀肥產(chǎn)地主要分布在:加拿大(占比 30%),白俄羅斯 (占比 18%),白俄羅斯(占比 18%),三個(gè)地區(qū)占全球總產(chǎn)能的 66%。而需求地 區(qū)主要分布在中國(guó)、巴西、美國(guó)等農(nóng)業(yè)大國(guó),全球鉀肥資源和需求整體呈現(xiàn)地區(qū)性 錯(cuò)配。

我國(guó)鉀肥資源儲(chǔ)量相對(duì)匱乏,進(jìn)口依存度高。2015 年以來(lái)我國(guó)可探明的鉀肥資源儲(chǔ) 量在 10-11 億噸之間波動(dòng),2019 年最新探明的鉀肥資源儲(chǔ)量為 10.3 億噸。雖然我國(guó) 鉀肥儲(chǔ)量及產(chǎn)量水平位于全球第四,但糧食安全帶來(lái)的鉀肥剛需使得我國(guó)的鉀肥資 源儲(chǔ)量相對(duì)匱乏,對(duì)外依存度仍舊較高。2020 年我國(guó)鉀肥進(jìn)口依賴(lài)度仍高于 50%。

3.2. 進(jìn)出口量處于歷史相對(duì)高位,全球呈現(xiàn)高景氣

在全球鉀肥資源和需求區(qū)域性錯(cuò)配下,進(jìn)出口量為衡量全球鉀肥景氣的重要指標(biāo)。 2021 年上半年全球鉀肥主要進(jìn)口國(guó)中國(guó)、巴西、美國(guó)進(jìn)口量進(jìn)一步提升。根據(jù) TDM 數(shù)據(jù),2021 年 Q1、Q2 中國(guó)鉀肥進(jìn)口量分別為 259.19、196.51 萬(wàn)噸,同比分別增長(zhǎng) 20.58%、13.84%;美國(guó)進(jìn)口量分別為 358.48、360.81 萬(wàn)噸,同比分別增長(zhǎng) 15.50%、 16.32%;巴西進(jìn)口量分別為 252.36、250.13 萬(wàn)噸,同比分別增長(zhǎng) 44.07%、-15.39% (較 2019 年同比增長(zhǎng) 11.41%)。2020 年 Q2 由于大豆強(qiáng)勁需求以及巴西雷亞爾走 強(qiáng),巴西鉀肥進(jìn)口量創(chuàng)紀(jì)錄。

全球鉀肥出口同樣呈現(xiàn)景氣。受鉀肥需求帶動(dòng),全球鉀肥三大出口國(guó)加拿大、俄羅 斯、白俄羅斯鉀肥出口量呈現(xiàn)景氣。根據(jù) TDM 數(shù)據(jù),2021 年 Q1、Q2 加拿大鉀肥 出口量分別為 494.12、622.31 萬(wàn)噸,同比分別增長(zhǎng)-1.12%、7.36%;俄羅斯出口量分 別為 292.61、332.27 萬(wàn)噸,同比分別增長(zhǎng) 155.46%、21.26%,白俄羅斯 Q1 出口量 202.98 萬(wàn)噸,同比增長(zhǎng) 54.25%。鉀肥全球進(jìn)出口貿(mào)易量處于歷史相對(duì)高位水平,反 映了鉀肥全球級(jí)別景氣。

3.3. 地緣政治帶來(lái)不確定性,海運(yùn)緊張推動(dòng)去庫(kù)存

白俄羅斯受經(jīng)濟(jì)制裁,增加供給不確定性。2021 年 6 月歐盟出臺(tái)對(duì)白俄羅斯的制裁 措施,涉及部分鉀肥出口產(chǎn)品以及限制融資機(jī)會(huì)。白鉀作為全球主要鉀肥出口商, 95%以上鉀肥出口是通過(guò)歐盟成員國(guó)立陶宛的克萊佩達(dá)港口運(yùn)輸,其中低水分 40%- 62%含量占比接近 80%。由于最關(guān)鍵品類(lèi)位于免受制裁區(qū)間,且制裁只針對(duì) 6 月 25 日之后簽訂訂單,故此前中、印簽訂的全年合同不受影響。之后 8 月英、美、加宣 布對(duì)白俄羅斯實(shí)施新制裁,美國(guó)表示 12 月 8 日之前減少與白俄羅斯 OAO 以及其他 白俄羅斯股權(quán)占比不小于 50%的公司業(yè)務(wù),而 BPC 不在此制裁范圍。但出于制裁發(fā) 展的不確定性,白俄正在考慮俄羅斯的列寧格勒地區(qū)港口或摩爾曼斯克港來(lái)替代克 萊佩達(dá),其中摩爾曼斯克港設(shè)施改建和更新前期投入較大,而列寧格勒地區(qū)港口運(yùn) 距是克萊佩達(dá)港的兩倍,運(yùn)輸成本和時(shí)間將給全球鉀肥供給增加不確定性。

海運(yùn)緊張下,我國(guó)鉀肥去庫(kù)存。由于鉀肥全球貿(mào)易屬性較強(qiáng),價(jià)格與庫(kù)存水平具有 較強(qiáng)關(guān)聯(lián)性,庫(kù)存緊張將推高鉀肥價(jià)格。受疫情導(dǎo)致廠家開(kāi)工延遲及糧食安全重視 帶來(lái)下游需求高增影響,2020 年 3 月開(kāi)始鉀肥行業(yè)進(jìn)入去庫(kù)存周期,2021 年上半 年國(guó)內(nèi)鉀肥生產(chǎn)企業(yè)裝置開(kāi)工率均有所下降,疊加檢修影響,產(chǎn)量處于相對(duì)較低水 平。需求旺盛進(jìn)一步推動(dòng)鉀肥去庫(kù)存。截至 2021 年 9 月底,鉀肥的行業(yè)庫(kù)存為 237.99 萬(wàn)噸,同比下降 33.38%。目前國(guó)內(nèi)鉀肥大合同進(jìn)口成本仍在 247 美金/噸的水平, 但國(guó)際價(jià)格漲勢(shì)迅猛,多數(shù)國(guó)際供應(yīng)商將選擇供應(yīng)國(guó)際其他區(qū)域,預(yù)計(jì)下半年國(guó)內(nèi) 氯化鉀進(jìn)口貨源量將持續(xù)較少。同時(shí)需求端將迎來(lái)秋季用肥及冬儲(chǔ)備肥階段。未來(lái) 在供需偏緊,海運(yùn)緊張的局面下,鉀肥去庫(kù)存階段預(yù)計(jì)仍將繼續(xù)。

海運(yùn)緊張同時(shí)推漲運(yùn)輸成本。2020 年 5 月以來(lái)伴隨疫情防控能力持續(xù)提升及疫苗入 市推廣,美歐等主要經(jīng)濟(jì)體的經(jīng)濟(jì)活動(dòng)不斷升溫、進(jìn)口需求大幅擴(kuò)張。但同期全球 集運(yùn)運(yùn)力同比增速僅由 2.6%小幅反彈至 4%,完全“跟不上”全球貿(mào)易鏈的修復(fù)節(jié) 奏,全球三大主干航線到離港服務(wù)準(zhǔn)班率開(kāi)始大幅下降。根據(jù)上海航運(yùn)交易所,截 至 2021 年 8 月,亞洲-歐洲航線到離港服務(wù)準(zhǔn)班率為 14.00%,同比下降 48.43 個(gè) pct, 亞洲-美西航線到離港服務(wù)準(zhǔn)班率為 11.59%,同比下降 41.70 個(gè) pct,亞洲-南美航線 到離港服務(wù)準(zhǔn)班率為 20.28%,同比下降 41.66 個(gè) pct。鉀肥海運(yùn)費(fèi)受海運(yùn)緊張影響 創(chuàng)歷史新高,截止 10 月 9 日,溫哥華到中國(guó)的鉀肥運(yùn)費(fèi)為 43 美元/噸,同比增長(zhǎng) 115.00%。鉀肥海運(yùn)費(fèi)的快速增長(zhǎng)成為傳導(dǎo)國(guó)際鉀肥價(jià)格持續(xù)上漲的重要因素。

3.4. 供需格局仍偏緊,鉀肥景氣周期可延續(xù)

3.4.1. 全球供需格局將持續(xù)偏緊

2021 年全球供需偏緊,供給困難仍是主要問(wèn)題。據(jù) Mosaic 統(tǒng)計(jì),2020 年伴隨疫情 后需求大幅回升,全球氯化鉀需求預(yù)計(jì)增長(zhǎng) 5730 萬(wàn)噸,同比增長(zhǎng) 9.1%,供給缺口 為 174 萬(wàn)噸。供給缺口較大主要系 2020 年全球新增產(chǎn)能釋放不及需求,供需差主要依靠行業(yè)庫(kù)存來(lái)消耗,庫(kù)存氯化鉀消耗占比達(dá)到了 35.8%。2021 年度全球氯化鉀 供需仍偏緊,缺口預(yù)計(jì)為 17 萬(wàn)噸,供給新增困難是限制 2021 年出貨量增長(zhǎng)的主要 因素,需求增長(zhǎng)將趨于溫和。Mosaic 預(yù)計(jì) 2021 年全球氯化鉀新增供應(yīng)量為 84 萬(wàn)噸, 供需差需要現(xiàn)有生產(chǎn)商的持續(xù)擴(kuò)產(chǎn)及庫(kù)存的持續(xù)消耗來(lái)彌補(bǔ)。

未來(lái)各地區(qū)鉀肥需求呈現(xiàn)不同的增長(zhǎng)趨勢(shì)。根據(jù) BHP 預(yù)測(cè),在未來(lái)總體世界鉀肥需 求增速穩(wěn)定及全球各地區(qū)土壤貧瘠程度惡化下,鉀肥需求增速因地而異。非洲鉀肥 需求增長(zhǎng)率將領(lǐng)先于其他地區(qū),南美、亞洲作為主要需求地區(qū)將維持 2%以上需求 增長(zhǎng)率,北美、歐洲等發(fā)達(dá)國(guó)家地區(qū)維持穩(wěn)定增速中樞 2%。

鉀肥供需長(zhǎng)期緊平衡,價(jià)格迎來(lái)長(zhǎng)景氣周期。預(yù)計(jì)鉀肥未來(lái)產(chǎn)能將以年復(fù)合增長(zhǎng)率 2%穩(wěn)步增長(zhǎng),但鉀肥綠地項(xiàng)目投產(chǎn)時(shí)間長(zhǎng)以及棕地項(xiàng)目開(kāi)工率的不確定性使得短期 內(nèi)不會(huì)有新增產(chǎn)能大量釋放,鉀肥供需長(zhǎng)期將維持平衡狀態(tài)。同時(shí)農(nóng)產(chǎn)品高景氣下 現(xiàn)有產(chǎn)能利用率將逐年提升,全球鉀肥價(jià)格在農(nóng)產(chǎn)品景氣帶動(dòng)下將迎來(lái)長(zhǎng)景氣。

3.4.2. 供給不足,進(jìn)口受阻,需求景氣將延續(xù)國(guó)內(nèi)鉀肥緊張局面

我國(guó)鉀肥表觀消費(fèi)量可拆解為產(chǎn)量+進(jìn)口量(出口量較少可忽略)。根據(jù)百川資訊, 2021 年 1-8 月我國(guó)鉀肥產(chǎn)量 392 萬(wàn)噸,同比減少 56 萬(wàn)噸;進(jìn)口量 544 萬(wàn)噸,同比 減少 2 萬(wàn)噸。由于我國(guó)鉀肥年表觀消費(fèi)量穩(wěn)定在 1400-1500 萬(wàn)噸之間,若達(dá)到 2020 年表觀消費(fèi)量水平,9-12 月產(chǎn)量逐年穩(wěn)定情況下,鉀肥進(jìn)口量需同比提升約 60 萬(wàn) 噸。而大型進(jìn)口商生產(chǎn)裝置不穩(wěn)定導(dǎo)致限制銷(xiāo)售,疊加大合同后期到貨周期仍有不 確定性,9-12 月鉀肥進(jìn)口量大概率不及預(yù)期,農(nóng)化需求景氣將延續(xù)鉀肥供需緊張周 期。

4. 我國(guó)鉀肥的未來(lái):內(nèi)挖潛、外拓展,打造世界級(jí)鹽湖產(chǎn)業(yè)

4.1. 內(nèi)生:建設(shè)世界級(jí)鹽湖產(chǎn)業(yè)基地

中國(guó)鉀鹽多為鹽湖型資源。全球鉀鹽儲(chǔ)量超 過(guò) 37 億噸(折純 K2O),其中大部分為固體鉀鹽。加拿大作為世界上鉀鹽資源儲(chǔ)量 最大國(guó)家,鉀鹽資源均為固體鉀鹽礦床。我國(guó)鉀資源分為三種形態(tài),現(xiàn)代鹽湖型鉀 鹽儲(chǔ)量占比為 97.74%,地下鹵水型為 0.52%,沉積式為 1.74%。從地理位置看,青 海省柴達(dá)木盆地、新疆維吾爾自治區(qū)羅布泊鹽湖和西藏自治區(qū)藏北鹽湖區(qū)為主要分 布地區(qū),青海、新疆二者合計(jì)占全國(guó)的 98.82%。其中青海察爾汗鹽湖氯化鉀儲(chǔ)量超 過(guò) 5.4 億噸,占全國(guó)已探明資源儲(chǔ)量的 50%以上。

現(xiàn)代鹽湖型鉀鹽共伴生組分多,綜合利用附加值高。我國(guó)鉀鹽鹵水中共伴生元素種 類(lèi)較多,常富含鈉、鎂、鋰、碘、溴等有用礦產(chǎn),可進(jìn)行綜合開(kāi)發(fā)利用。據(jù) USGS 數(shù)據(jù),全球已探明鋰資源總量約為 8600 萬(wàn)噸,其中中國(guó)為 510 萬(wàn)噸,位于全球第六 名。另外我國(guó)是全球少有的鹽湖鋰、鋰輝石和鋰云母等三類(lèi)資源都有分布的國(guó)家。 其中鹽湖鋰資源儲(chǔ)量占比全國(guó)總量的 70%,以鋰輝石和鋰云母為代表的硬巖鋰約占 30%。相較于智利北部、玻利維亞西部、阿根廷北部的鹽湖資源,我國(guó)鹽湖鹵水鎂 鋰比較高,不適宜應(yīng)用傳統(tǒng)沉淀法,提鋰工藝呈現(xiàn)“一湖一策”特點(diǎn)。

中國(guó)鹽湖提鋰產(chǎn)業(yè)步入快車(chē)道。我國(guó)鹽湖提鋰產(chǎn)業(yè)最初受限于鹽湖分布地區(qū)環(huán)境惡 劣、交通運(yùn)輸不便利等地理因素以及鹽湖資源稟賦相對(duì)較差(含鋰量低、雜質(zhì)多), 生產(chǎn)難度較大等技術(shù)因素,大規(guī)模產(chǎn)業(yè)化存在瓶頸。近年我國(guó)提鋰技術(shù)發(fā)展迅速, 各鹽湖開(kāi)發(fā)企業(yè)針對(duì)資源屬性因地制宜,開(kāi)發(fā)出多種工藝并逐步實(shí)現(xiàn)大規(guī)模工業(yè)化 生產(chǎn)。鹽湖股份控股子公司藍(lán)科鋰業(yè)采用吸附和膜法耦合提鋰技術(shù);藏格控股全資 子公司藏格鋰業(yè)采用自主研發(fā)的“模擬連續(xù)吸附→納濾反滲透除雜→一步法合成” 工藝,均為實(shí)現(xiàn)鎂鋰高效分離,工程降本增效。通過(guò)百花齊放的工藝,我國(guó)鹽湖提 鋰產(chǎn)業(yè)步入快速發(fā)展車(chē)道。

建設(shè)鹽湖資源開(kāi)發(fā)中試基地,打開(kāi)鹽湖資源內(nèi)部挖潛新進(jìn)展。2021 年 9 月 25 日鹽 湖股份發(fā)布公告投資建設(shè)鹽湖資源開(kāi)發(fā)中試基地項(xiàng)目,旨在針對(duì)鎂、鋰、鉀、鈉、 銣、銫、溴等多種有益元素進(jìn)行新產(chǎn)品開(kāi)發(fā)和新工藝轉(zhuǎn)化,助推世界級(jí)鹽湖產(chǎn)業(yè)基 地建設(shè)。早在 2010 年,鹽湖股份已著力于實(shí)現(xiàn)鹽湖資源綜合利用,通過(guò)綜合利用項(xiàng) 目一期、二期挖潛尿素等傳統(tǒng)化工產(chǎn)品、通過(guò)金屬鎂一體化項(xiàng)目挖潛金屬鎂的回收 利用、通過(guò)海納 PVC 一體化項(xiàng)目挖潛新利潤(rùn)增長(zhǎng)點(diǎn)。之后由于項(xiàng)目工藝不成熟、生 產(chǎn)成本過(guò)高等因素,鹽湖股份采取資產(chǎn)好壞分離,體外培育。此次開(kāi)發(fā)中試基地凸 顯了國(guó)家攻堅(jiān)克難的決心,鹽湖資源綜合利用勢(shì)在必行。

4.2. 外延:海外找鉀取得突破進(jìn)展

我國(guó)鉀肥行業(yè)內(nèi)生發(fā)展同時(shí),基于國(guó)內(nèi)鉀鹽資源儲(chǔ)量較少以及大部分資源集中在青 海、新疆和西藏地區(qū),資源開(kāi)發(fā)有限等因素,國(guó)內(nèi)企業(yè)很早就將目標(biāo)轉(zhuǎn)向海外,先 后布局海外鉀鹽資源。但相較于國(guó)內(nèi)鹽湖資源,海外鉀礦存在礦床深度大、政策差 異大等困難,海外找鉀前幾年發(fā)展緩慢。

近年來(lái)受益于老撾地區(qū)鉀肥資源儲(chǔ)量豐富及毗鄰我國(guó),交通運(yùn)輸便利等優(yōu)點(diǎn),海外 鉀肥探索取得突破進(jìn)展。亞鉀國(guó)際于 2015 年收購(gòu)中農(nóng)鉀肥,2020 年底擬收購(gòu)農(nóng)鉀 資源,重組完成將合并老撾東泰礦和老撾彭下-農(nóng)波礦段鉀鹽礦,公司的鉀礦資源折 純氯化鉀儲(chǔ)量將達(dá)到 8.29 億噸,成為亞洲最大單體鉀礦資源量企業(yè);東方鐵塔全資 子公司老撾開(kāi)元礦業(yè)在老撾境內(nèi)擁有 141 平方公里鉀鹽礦開(kāi)采權(quán),其中已經(jīng)開(kāi)采中 的老撾甘蒙省龍湖礦區(qū)西段 41.69 平方公里礦區(qū)保有氯化鉀資源儲(chǔ)量 2.18 億噸,為 老撾境內(nèi)現(xiàn)存產(chǎn)能最大的氯化鉀生產(chǎn)企業(yè)。海外找鉀有助于減輕我國(guó)進(jìn)口依賴(lài)負(fù)擔(dān), 也有利于我國(guó)未來(lái)掌握鉀肥這一全球性重要稀缺資源的話(huà)語(yǔ)權(quán)。

4.3. 國(guó)內(nèi)成本已有較大改善,有望體現(xiàn)全球競(jìng)爭(zhēng)優(yōu)勢(shì)

4.3.1. 政策紅利:歷經(jīng)資源稅改革,進(jìn)口增值稅減負(fù)

資源稅改革從價(jià)計(jì)征,提振企業(yè)逆周期性。1993-2016 年,中國(guó)鉀鹽資源稅采取從量 計(jì)征稅制。從量計(jì)征能夠準(zhǔn)確反映企業(yè)資源使用量與稅收負(fù)擔(dān)之間的線性關(guān)系,在 客觀上起到激勵(lì)企業(yè)提高資源開(kāi)采效率的作用,但不能真實(shí)反映資源價(jià)格變動(dòng)情況 和稀缺程度,無(wú)法準(zhǔn)確計(jì)量和確認(rèn)資源消耗企業(yè)資源利用狀況和生態(tài)環(huán)境成本,缺 少稅收收入彈性。2016 年財(cái)政部和國(guó)家稅務(wù)總局出臺(tái)《關(guān)于全面推進(jìn)資源稅改革的 通知》,調(diào)整鉀鹽計(jì)價(jià)方式為“從價(jià)計(jì)征”,規(guī)定稅收與鉀鹽售價(jià)掛鉤,同市場(chǎng)變 化關(guān)聯(lián),市場(chǎng)低迷時(shí)減輕企業(yè)負(fù)擔(dān),從而有效提振企業(yè)逆周期效應(yīng)。

進(jìn)口稅率近年持續(xù)降低,減負(fù)促進(jìn)行業(yè)發(fā)展。中國(guó)鉀肥主要進(jìn)口國(guó)加拿大、白俄羅 斯及俄羅斯作為最惠國(guó),進(jìn)口關(guān)稅近年一直維持 1%的較低水平。進(jìn)口增值稅率自 2015 年恢復(fù)征收后逐年下降至 9%。由于我國(guó)鉀肥進(jìn)口依賴(lài)度仍高達(dá) 50%左右,稅 率減負(fù)有利于穩(wěn)定鉀肥進(jìn)口供應(yīng)量,保障國(guó)內(nèi)供應(yīng)。

4.3.2. 工藝逐步成熟完善,生產(chǎn)成本左移

完整技術(shù)工藝匹配資源特性,提升鉀礦資源利用率。國(guó)外主要鉀肥企業(yè)大多采用浮 選法、結(jié)晶法、熱熔法中的一種或兩種進(jìn)行鉀資源提取利用,生產(chǎn)技術(shù)相對(duì)單一。 鹽湖股份擁有反浮選-冷結(jié)晶氯化鉀生產(chǎn)技術(shù)、固體鉀礦的浸泡式溶解轉(zhuǎn)化技術(shù)、熱 熔-真空結(jié)晶法精制氯化鉀技術(shù)、冷結(jié)晶-正浮選氯化鉀生產(chǎn)技術(shù)、冷分解-正浮選氯 化鉀生產(chǎn)技術(shù)共五種技術(shù)工藝,是目前世界上唯一掌握所有氯化鉀加工技術(shù)的企業(yè), 多重可選工藝適應(yīng)不同的資源特性,可提升鹽湖資源的綜合提取利用率,充分實(shí)現(xiàn) 鹽湖資源的開(kāi)發(fā)利用。

自主工藝研發(fā)成果改善資源稟賦劣勢(shì),長(zhǎng)期提升成本競(jìng)爭(zhēng)力。鹽湖股份注重自主技 術(shù)研發(fā),其開(kāi)發(fā)出的包括利用光鹵石生產(chǎn)氯化鉀的反浮選冷結(jié)晶技術(shù)、固體鉀礦的 浸泡式溶解轉(zhuǎn)化技術(shù)、利用反浮選尾礦生產(chǎn)氯化鉀技術(shù)等的成套生產(chǎn)技術(shù),克服了 湖鉀資源提取成本高、國(guó)內(nèi)鉀礦資源品位普遍較低的困難,高品位高回收率一體化 氯化鉀高效加工工藝與成套裝備使得產(chǎn)品品位提升至 98%,比國(guó)際同類(lèi)技術(shù)高出 1 個(gè)百分點(diǎn)。

生產(chǎn)成本全球分位左移(即成本降低)。憑借生產(chǎn)工藝逐步完善,鹽湖股份鉀肥單 噸生產(chǎn)成本在全球成本曲線中持續(xù)左移。對(duì)比 2015 年及 2021 年全球鉀肥 FOB 成 本,白俄羅斯鉀肥及烏拉爾鉀肥持續(xù)處于成本洼地,現(xiàn)金成本接近 50 美元/噸, Nutrien、Mosaic 作為加拿大本土企業(yè),專(zhuān)利權(quán)使用費(fèi)和資源稅成本較高。我國(guó)鉀肥 現(xiàn)金成本過(guò)去五年也下降明顯,由 2015 年國(guó)內(nèi)單噸綜合成本接近 190 美元/噸,下 降至 2021 年的 130-160 美元/噸,其中鹽湖股份單噸接近 130 美元/噸為最低,其他 企業(yè)接近 160 美元/噸,鹽湖股份現(xiàn)金成本全球分位由 2015 年的 49%左移至 2021 年 的 40%,工藝成熟帶來(lái)的成本持續(xù)邊際改善顯著。

4.4. 國(guó)內(nèi)鉀肥價(jià)格處于全球洼地

鉀肥 CFR 定價(jià)由四個(gè)環(huán)節(jié)構(gòu)成。第一環(huán)節(jié)是鉀肥生產(chǎn),企業(yè)生產(chǎn)鉀肥支付鉀礦石 FOB 價(jià)格。第二環(huán)節(jié)是鉀肥銷(xiāo)售,鉀肥銷(xiāo)售分為內(nèi)銷(xiāo)和出口,內(nèi)銷(xiāo)需要支付內(nèi)陸運(yùn) 費(fèi),出口則需要支付港口倉(cāng)儲(chǔ)成本。第三環(huán)節(jié)是鉀肥出口,將鉀肥運(yùn)輸?shù)竭M(jìn)口國(guó), 企業(yè)需要支付海運(yùn)費(fèi),包含現(xiàn)貨價(jià)和長(zhǎng)期包船的費(fèi)用。第四環(huán)節(jié)是折扣,出于鉀肥 購(gòu)買(mǎi)量等因素考慮,出貨方可能會(huì)給予一定折扣。內(nèi)銷(xiāo)鉀肥價(jià)格由前兩個(gè)環(huán)節(jié)構(gòu)成

中國(guó)鉀肥價(jià)格處于全球絕對(duì)洼地。為保證國(guó)內(nèi)鉀肥資源供應(yīng)和價(jià)格穩(wěn)定,響應(yīng)國(guó)務(wù) 院領(lǐng)導(dǎo)的指示精神,商務(wù)部從 2005 年底開(kāi)始建立了“政府指導(dǎo)、商協(xié)會(huì)協(xié)調(diào)、企業(yè) 聯(lián)合對(duì)外”的鉀肥進(jìn)口價(jià)格聯(lián)合談判機(jī)制。由于我國(guó)進(jìn)口量遠(yuǎn)大于印度,且自給率 高,印度鉀肥需求全部依賴(lài)于進(jìn)口,定價(jià)能力較弱,所以歷年來(lái)我國(guó)鉀肥進(jìn)口價(jià)格 都低于印度,處于國(guó)際市場(chǎng)洼地。2021 年 2 月 10 日,中國(guó)鉀肥聯(lián)合談判小組通過(guò) 談判,與白俄羅斯鉀肥公司(BPC)達(dá)成一致,約定 2021 年新的標(biāo)準(zhǔn)氯化鉀進(jìn)口價(jià)格 為 CFR 247 美元/噸,而 4 月 5 日,印度與 ICL 簽訂 CFR 280 美元/噸的銷(xiāo)售合同, 同時(shí) BPC 以同樣價(jià)格覆蓋前期合同。

5. 投資分析

復(fù)盤(pán)歷史,2000 年以來(lái)鉀肥價(jià)格經(jīng)歷過(guò)兩次較大的上漲行情。(1)2007-2008 年: 受農(nóng)產(chǎn)品強(qiáng)景氣帶動(dòng)以及生物燃料需求激增影響,農(nóng)民種植收益提升,增大種植面 積和糧食畝產(chǎn)的意愿?jìng)鲗?dǎo)至全球鉀肥需求,同時(shí)原油價(jià)格飆升也從原材料成本端構(gòu) 成強(qiáng)支撐,鉀肥現(xiàn)貨價(jià) 2008 年 9 月升至接近 5000 元/噸;(2)2010-2011 年,全球 經(jīng)濟(jì)從金融危機(jī)中復(fù)蘇,農(nóng)作物價(jià)格回升,農(nóng)民鉀肥采購(gòu)需求恢復(fù),供需再次失衡, 鉀肥現(xiàn)貨價(jià)從 2010 年 7 月的 2400 元/噸上漲至 2011 年 8 月的 3300 元/噸。

復(fù)盤(pán)兩輪鉀肥景氣中鹽湖股份市值變化,鹽湖股份 2008 年氯化鉀產(chǎn)能 190 萬(wàn)噸, 市值從 2007 年 7 月 325 億上漲至 2008 年 5 月高點(diǎn) 754 億,漲幅 132%;2010 年產(chǎn) 能 200 萬(wàn)噸,市值從 2011 年 1 月 382 億上漲至 2011 年 7 月高點(diǎn) 948 億元,漲幅 148%。目前鹽湖股份年產(chǎn)能為 500 萬(wàn)噸。

(本文僅供參考,不代表我們的任何投資建議。如需使用相關(guān)信息,請(qǐng)參閱報(bào)告原文。)

精選報(bào)告來(lái)源:【未來(lái)智庫(kù)官網(wǎng)】。

「鏈接」

劉陽(yáng)

版權(quán)所有 未經(jīng)許可不得轉(zhuǎn)載

增值電信業(yè)務(wù)經(jīng)營(yíng)許可證備案號(hào):遼ICP備14006349號(hào)

網(wǎng)站介紹 商務(wù)合作 免責(zé)聲明 - html - txt - xml